Caça ao tesouro

Roseli Loturco

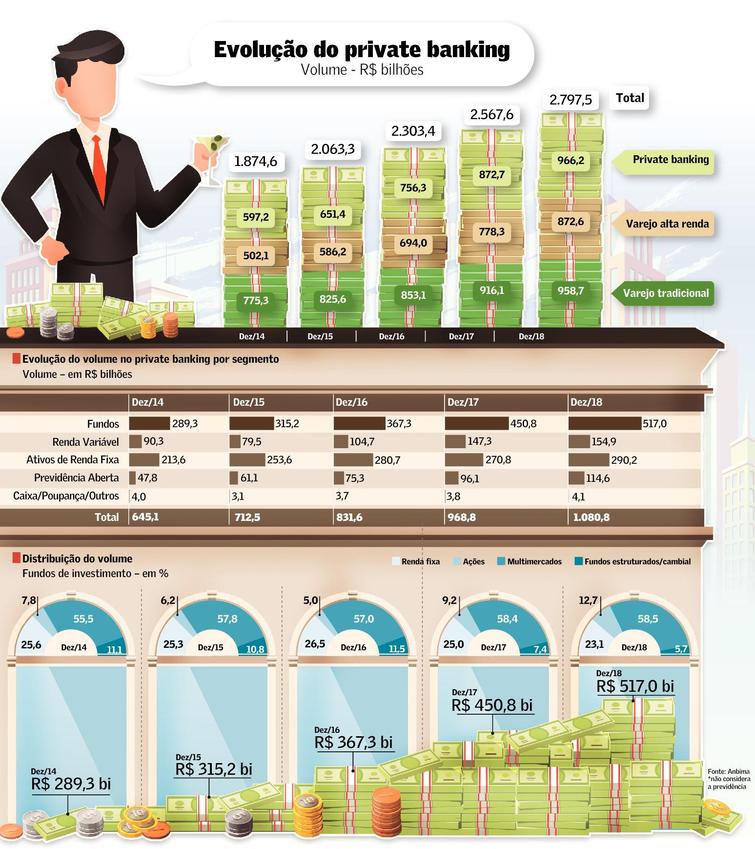

Tido como o filão mais cobiçado por bancos e casas de investimentos, o private banking – que engloba investidores com, no mínimo, R$ 3 milhões em ativos financeiros – começou 2019 em ritmo acelerado. Ao fim de fevereiro acumulava mais de R$ 1,114 trilhão em recursos e variação de 14,5% em 12 meses. Apesar de mais de 70% desse montante ainda estarem concentrados nos cinco maiores bancos do país, cresce a fatia alocada em bancos estrangeiros e nas gestoras de fortunas independentes.

Itaú, Bradesco, BTG, Santander e Banco do Brasil (BB) têm brigado para manter dentro de casa os milionários, que costumam distribuir seus investimentos entre duas ou três instituições financeiras diferentes. Mas XP, Credit Suisse, Citi, Safra, BNP Paribas e GPS avançam no jogo de rouba monte e na oferta de assessoria que vai muito além da administração das aplicações financeiras, abarcando também a gestão de patrimônio.

Em um ano em que o mercado se anima com a possibilidade de aprovação das reformas da Previdência e tributária, investidores e bancos veem a possibilidade de novo ciclo de geração de fortunas no país, com elevação das operações de IPOs (oferta inicial de ações, na sigla em inglês) e de fusões e aquisições. E se preparam para capturar isso.

Acirrando a já concorrida disputa pelos recursos de milionários, a XP tem planos ambiciosos: crescer 60% este ano, atingir mais de R$ 500 bilhões em cinco anos e ser o maior private banking do Brasil. Hoje, a XP Private possui sob tutela R$ 70 bilhões, sendo R$ 4 bilhões offshore (alocados fora do país), o que mostra uma meta audaciosa para o seu tamanho atual – longe de Itaú e Bradesco, primeiro e segundo colocados.

A marca private da XP foi apresentada ao mercado em 2017 e acumulou naquele ano R$ 25 bilhões. Em 2018, dobrou para R$ 50 bilhões e em março subiu para R$ 70 bilhões – acima de muitos veteranos. “Dobramos o nosso time de banqueiros no último ano para 200, sendo 60 dentro do escritório. Estamos roubando gente de peso e iremos contratar mais”, afirma Beny Podlubny, sócio e chefe da XP Private.

A movimentação no segmento é ampla. “A concorrência está aí, mas nós não estamos parados. Só no primeiro trimestre, nossa captação líquida foi de R$ 10 bilhões. Mais do que o dobro do mesmo período do ano passado”, diz Luiz Severiano Ribeiro, chefe global do Itaú Private Bank, responsável pelo maior volume de recursos desta categoria, R$ 430 bilhões, somando R$ 335 bilhões locais e R$ 95 bilhões offshore.

O executivo ressalta que a participação de mercado do Itaú sempre cresceu de forma consistente saindo de 28% em 2017 para mais de 30% hoje. “O primeiro trimestre é forte para roubar montes porque têm pagamentos de dividendos e bônus. Mas também teve muito cliente transferindo mandatos exclusivos para gente”, explica. São mais de 600 fundos exclusivos – com, no mínimo, R$ 10 milhões em recursos – sob a tutela do banco, que planeja capturar mais R$ 40 bilhões nos próximos cinco anos. Apesar de 2018 ter sido recorde em captação internacional, o Itaú continua com o mercado local como carro-chefe. “Estar em outros mercados, porém, agrega qualidade às nossas entregas”.

É apostando nisso que o Credit Suisse vem ampliando sua área de gestão de fortunas no país. No mundo, administra mais de US$ 757 bilhões, sendo R$ 180 bilhões relativos ao Brasil, país que escolheu para ser um dos alavancadores deste mercado ao elevar o status da operação de private banking para International Wealth Management Brasil e criar uma área dedicada aos family offices de altíssima renda.

“Além disso, elevamos em 10% o time de banqueiros – para cerca de 200”, diz Marco Abrahão, CEO de IWM Brazil. A meta é avançar em mais de 15% este ano e boa parte disso, diz, virá da retomada dos eventos geradores de liquidez.

Esta é também a aposta do Bradesco que acredita que o novo ambiente deve agitar positivamente o mercado de capitais não só com ofertas primárias, mas também secundárias. “E parte desses recursos vai para o bolso dos acionistas e gera oportunidades de crescimento ao private banking”, afirma Renato Ejnisman, diretor-executivo, que vê chances de o Bradesco avançar mais 20% este ano sobre os mais de R$ 200 bilhões que administra no private.

Ele diz que o que irá diferenciá-lo dos demais será o olhar não só para a gestão financeira, mas também para o patrimônio total do cliente e do legado sucessório. “Desenhamos serviços de sucessão patrimonial que percorrem gerações e trabalhamos em total sinergia com o investment banking para saber qual é o momento do empreendedor entrar no mercado de capitais, fazer uma aquisição e crescer”, afirma Ejnisman.

Esse é um movimento recente entre os bancos, que de três anos para cá se prepararam melhor para esta visão mais ampla sobre o patrimônio dos milionários. Mas, no BTG, a abordagem está “no nosso DNA desde o início. E se não funcionar desta forma, a casa cai”, afirma Rogério Pessoa, chefe global do BTG Pactual Wealth Management, que no primeiro trimestre de 2019 capturou R$ 10 bilhões, atingindo R$ 130 bilhões no private. “Em 2018, conquistamos R$ 22 bilhões líquidos, um avanço de 25% sobre a captação de 2017. E mantemos a mesma velocidade”.

Pessoa lembra que essa indústria sempre esteve muito concentrada nos grandes bancos de varejo. “Mas esse jogo está mudando. Fizemos investimento grande na nossa plataforma digital de private banking, estamos contratando e aumentando as estruturas dentro e fora do país.”

Apostando na capilaridade de banco internacional, o Santander quer acelerar o crescimento. Com R$ 125 bilhões de ativos administrados ao fim de 2018 no país (o que exclui o offshore), crescimento de 15,4% ante 2017, está otimista e avança no volume de fundos exclusivos. “Saímos de R$ 3,7 bilhões para R$ 15,5 bilhões em 12 meses encerrados em março de 2019. A gente não age por espasmos, mas de maneira estruturada”, explica Alberto Monteiro, vice-presidente de wealth management do Santander Brasil. O banco trabalha com as famílias no planejamento sucessório e patrimonial no mundo todo. “O brasileiro que vai para fora do Brasil tem o mesmo serviço global. Estamos entre as três maiores instituições em Portugal, onde há contingente grande de clientes private”.

De olho em family offices com patrimônio a partir de R$ 500 milhões, o Citi, que cresce 12% ao ano em dólar nos últimos dois anos, mapeou recentemente mais de 120 dessas famílias no Brasil. “Nós temos 1,5 mil family offices no mundo e no Brasil mais de cem. Acabamos de realizar um evento com 60 single family offices e queremos avançar aí”, diz Cesar Chicayban, responsável pelo private banking do Citi no país – que, segundo estimativas de mercado, tem aproximadamente R$ 60 bilhões sob custódia. Para acelerar seu crescimento, planeja intensificar encontros com as famílias para ao menos uma vez por mês. “Elas apreciam e podem fazer networking. Queremos ser o principal banco de family offices no Brasil.”

Fonte: Valor Econômico